우선, 티몬+위메프 사태의 이해 :

이커머스에서 판매자대금 정산지연으로 인해 조단위 손실이 발생할 것으로 보여지는데요. 대표적인 예시가 '티몬+위메프'사태이죠. 큐텐이 티몬+위메프에서 발생한 '정산대금'을 자사의 현금처럼 사용했기에 벌어진 일입니다. 정산대금은 말 그대로 판매자에게 판매금액을 정산해주는 돈을 의미하는데요.

이커머스 플랫폼업체의 역할은 판매자와 소비자를 연결시켜주죠. 소비자는 플랫폼을 믿고 접속하여 구매를 하는 것인데요. 플랫폼의 신뢰 중 중요한 요소가 '정산대금'을 손에 쥐고 있을 수 있다는 것입니다. 예를 들면, 소비자가 A 판매자의 제품을 구매했는데, 배송이 안오거나 실제와 다르다면 금액환불을 요청하겠죠. 이때, 수 만여개의 개별 판매자가 직접 100% 환불해줄 것이란 보장이 없어요. 그래서, 중간 플랫폼이 돈을 묶어두고 환불을 해주죠. 이러한 이유 뿐만 아니라 정산처리시간과 비용문제로 정산대금을 지연하여 판매자에게 결제하는 것이 이커머스업계에서는 관습적이었어요. 이게 통상 2달이 걸렸습니다.

문제는 2달여간 현금이 플랫폼 업체들에게 있으니 이것을 사용할 수도 있다는 것이었어요. 터프하게 추정을 해봐도 만일, 1,000억원의 현금을 티몬이 2달동안 갖고 있고, 연이자 3%의 채권에 투자를 해놓는다면 그 이익만 4.9억(1,000억원 x 0.03 / 365 x 60일)이 되죠. 이커머스입장에서는 이보다 효율적인 것이 없어요. 물론, 이러한 금액을 회삿돈 처럼 대놓고 쓸 수는 없겠죠. 다만, 이커머스플랫폼업체들이 셀러들의 정산금액을 어떻게 쓰는지는 내부자만 아는 상황입니다.

마켓컬리, 매입채무 급증 :

그럼, 본격적으로 마켓컬리의 위험성을 살펴볼게요. 요즘 같은 고금리 시대에는 부채가 쌓여가는 것이 굉장히 부담입니다. 컬리는 셀러들의 물건을 직매입하여 B2C로 판매하고 있는데요. 즉, 마켓컬리는 직접 '매입'을 해요. 매입(구입)을 했으니 판매자들에게 정산결제를 해줘야겠죠. 그런데, 제 각각 셀러의 상품마다 성격이 다르고 정산을 매일 해줄 수는 없는 노릇이에요. 이러한 한계는 인정을 해야해요. 그래서 ,마켓컬리는 2달간 정산지연을 해왔어요.

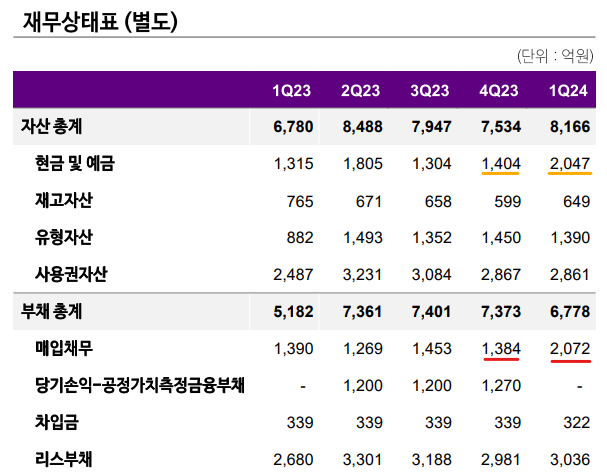

문제는 컬리의 매입채무가 빠르게 증가했다는 것이에요. 아래 표를 보면, 24년 1분기 실적에서 매입채무가 1,384억원에서 2,072억원으로 +49.7% 증가 했어요. 앞서 설명했듯이 매입채무가 증가했다는 것은 셀러들의 제품을 매입해놓고 정산을 늦게해주어서 '채무'로 쌓인 것이죠. 돈이 어디 가지는 않았겠죠? 마켓컬리의 현금으로 쌓입니다. 아래 '현금 및 예금'란을 보면, 1,404억원에서 2,047억원으로 +643억원(45.7%) 개선된 것을 알 수 있어요. 이러한 현금을 통해 컬리는 시세 확장을 하려고 하는 것으로 보여요.

마켓컬리의 가장 큰 도전과제는 이제 정부가 '판매자 정산대금 지연시기'를 최대한 줄일 것이란 것이에요. 그러면, 매입채무를 통해 개선된 현금성 자산이 자연스럽게 줄어들겠죠. '판매자대금 정산 빠름 > 매입채무 감소 > 현금성 자산 감소'로 이어질 것이니깐요.

혹자는 돈을 버는 것은 본업을 통하거나 투자를 유치하면 되지않느냐고 질문할 수 있어요. 컬리 본사 입장에서도 그러고 싶겠지만, 제품을 갑자기 2배 이상 팔 수는 없겠죠. 투자 역시, 21년 코로나 시기 고평가(시총 4조원) 받던 과거의 영광이 현재는 시총 1조원에 미치지 못할 정도로 평가를 받고 있어요. 컬리의 최대주주는 VC(Venture Capital, 투자회사)들이에요. 세콰이어캐피털, 힐하우스캐피털, DST글로벌 등이 있죠. 이들은 컬리가 시총 4조원 평가를 받았을 때, 투자를 했기 때문에 현재 시총 1조원의 가치로 신규투자를 받기를 원치않아요. 그러면, 자신들의 지분가치가 낮아질 테니깐요.

마켓컬리는 컬리멤버스를 통해 꾸준한 현금을 확보하려고 하고 있어요. 2023년 8월에 '컬리멤버스'를 론칭하였고 다양한 혜택(무료배송, 적립금 등)을 멤버들에게 제공하여 구독경제를 일으키려고 하는 것이죠. 다만, 출시한지 얼마 되지 않았고 월 구독요금이 1,900원이기에 FCF(Free Cash Flow)를 급격히 개선하기는 힘들 것으로 보여요.

결론 :

결론적으로 신규투자유치도 최대주주들의 눈치로 받기 힘들고 매입채무로 발생한 현금흐름 개선도 어려울 것으로 보여요. 결국 남은 것은 '본업'을 잘하는 것입니다. 컬리는 식품전문플랫폼에서 비식품(뷰티 등), 3PL(제3자 물류)로 매출 다변화를 하고 있어요. 컬리 입장에서 희망적인 것은 1Q24 실적에서 첫 분기흑자를 기록했다는 것이에요. 물론, +5억원의 영업이익흑자로 적은 액수이지만, 하나의 전환점이 될 지는 지켜봐야할 것 같아요.

'일일 리포트' 카테고리의 다른 글

| [24.08.19] 주식 리포트 쉽게 정리. (0) | 2024.08.19 |

|---|---|

| [24.08.16] 주식 리포트 쉽게 정리. (0) | 2024.08.16 |

| [24.08.14] 주식 리포트 쉽게 정리. (0) | 2024.08.14 |

| [24.08.13] 주식 리포트 쉽게 정리. (1) | 2024.08.13 |

| [24.07.31] 주식 리포트 쉽게 정리. (0) | 2024.07.31 |